반응형

서론

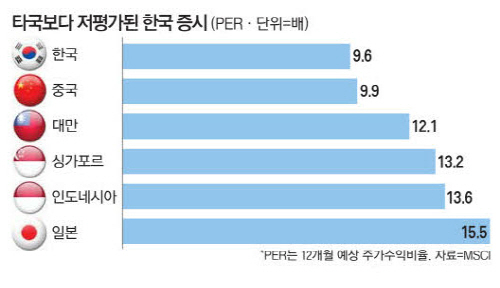

수십 년째 한국 주가지수의 재자리 현상, 일명 '코리아 디스카운트'는 한국 상장기업의 주식 가치가 유사한 외국 기업에 비해 상대적으로 낮게 평가되는 현상을 말합니다. 이 문제는 한국 경제의 오랜 골칫거리로, 다양한 원인에 기인하며 해결을 위한 노력에도 불구하고 지속되고 있습니다.

주요 원인 분석

코리아 디스카운트의 원인은 복합적이며, 여러 연구와 분석을 통해 다음과 같은 주요 요인들이 지목되었습니다.

- 기업 지배구조 문제: 많은 한국 기업들이 가진 지배구조의 문제는 코리아 디스카운트의 주요 원인 중 하나입니다. 특히, 지배주주의 이익 편취와 관련된 이슈는 주주 가치를 훼손하고, 이로 인해 투자자들의 신뢰를 저하시킵니다.

- 불투명한 정보 공시 및 낮은 신뢰성: 한국 기업들의 정보 공시의 불투명성과 낮은 신뢰성 또한 외국 투자자들의 불신을 초래합니다. 이는 기업 가치를 올바르게 반영하지 못하게 만들며, 결과적으로 저평가로 이어집니다.

- 낮은 배당성향과 수익성: 한국 기업들의 세계 최하위 수준의 배당성향과 낮은 수익성은 투자자들에게 덜 매력적으로 보이게 만듭니다. 투자자들은 높은 수익성과 배당을 선호하는 경향이 있으며, 이러한 기준에 미치지 못하는 한국 기업들은 저평가를 받게 됩니다.

- 지정학적 리스크: 한반도의 지정학적 긴장 또한 코리아 디스카운트에 영향을 미치는 요소입니다. 북한과의 관계, 지역 내 정치적 불안정 등은 투자자들에게 추가적인 리스크로 인식되어 한국 시장의 매력도를 떨어뜨립니다.

해결책 모색

코리아 디스카운트 문제 해결을 위해서는 다음과 같은 접근이 필요합니다.

- 기업 지배구조 개선: 투명하고 공정한 기업 지배구조 확립은 필수적입니다. 이를 위해 정부와 기업 모두가 노력해야 하며, 특히 소액주주의 권익을 보호하고, 지배주주의 이익 편취를 방지하는 법적, 제도적 장치가 마련되어야 합니다.

- 정보 공시의 투명성 제고: 정보의 투명한 공시는 투자자 신뢰를 회복하는 데 중요합니다. 기업들은 보다 명확하고 신뢰성 있는 정보를 제공함으로써 투자자들에게 자신들의 가치를 적절히 알릴 필요가 있습니다.

- 배당성향 개선과 수익성 강화: 한국 기업들은 투자자들에게 더 매력적인 투자처가 되기 위해 배당성향을 높이고 수익성을 개선해야 합니다. 이는 장기적으로 기업 가치와 주가에 긍정적인 영향을 미칠 것입니다.

- 지정학적 리스크 관리: 정부와 기업은 지정학적 리스크를 관리하고 완화하기 위한 노력을 지속해야 합니다. 안정적인 국제 관계와 정치적 안정성은 외국 투자자들의 신뢰를 높이고 한국 시장에 대한 투자를 촉진할 것입니다.

- 코리아 디스카운트 문제는 단기간에 해결될 수 있는 간단한 문제가 아닙니다. 기업 지배구조의 개선, 정보 공시의 투명성 제고, 배당성향과 수익성의 개선, 그리고 지정학적 리스크의 관리와 같은 복합적인 접근이 필요합니다. 이러한 노력을 통해 한국의 기업들이 국제 시장에서 올바르게 평가받을 수 있도록 하는 것이 중요합니다. 정부, 기업, 그리고 투자자들이 함께 협력하여 이러한 문제에 대응한다면, 장기적으로 코리아 디스카운트를 해소하고 한국 경제의 건전한 성장을 이끌어낼 수 있을 것입니다.

반응형

'금융정보' 카테고리의 다른 글

| 2024.2.13 기관+외인 매수 증가 시작 (1) | 2024.02.09 |

|---|---|

| 2024.2.13 눌림목 세력주 (20일선, 5일선, 60일선 이평선) (0) | 2024.02.09 |

| 2024.2.5 우상향 지속 패턴 (0) | 2024.02.03 |

| 2024.2.5 기관+외인 매수 증가 시작 (0) | 2024.02.03 |

| 2024.2.5 적삼병 출현 (0) | 2024.02.03 |